尴尬!国海证券这次“糗大了”!

- 新闻

- 2024-12-17 21:27:05

- 360

登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:券业行家

又见公告“笔误”,国海证券的承诺“算数”吗?

继金通灵(维权)”案双罚之后,国海证券作为监管盖戳的“违规”主体,激起了投资者的怒火。而在公开发布的虚假陈述案公告中,又出现了匪夷所思的“笔误”。

首见“涉外”处罚

12月16日晚间,国海证券以《国海证券股份有限公司关于涉及诉讼的公告》为题,披露了涉诉事项。然而,这份编号为2024-55的“涉诉”公告中,竟然出现了“司公”字样——

饶是行家绞尽脑汁,也想不到是什么情况。

当然,要说笔误,券商领域倒也不少。单是行家曾点评的事件,就有中信建投Logo“张冠李戴”,中原证券亏损额“一点万倍”,上海证券官网“谐音公告”,长城国瑞证券三期年报“标题倒序”……

问题是,作为上市券商,这份公告白纸黑字的载明:“本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏”。

承诺如此,为何还会出错?这一情况,让行家猜测,国海证券是因为习惯性的疏忽,没有把严肃的公告放在心上?还是因为节约成本,使唤免费的实习生代发公告?

无论是什么原因,行家都希望国海证券能够尽快改错,以免让更多的投资者感到惭愧。

追罚看门人责任

言归正传,行家看了看本次涉诉的事项,出现了熟悉的名字——金通灵科技集团股份有限公司(简称:金通灵)。

来自江苏证监局的监管函载明,自2017年至2022年,金通灵通过伪造进度表,提前确认收入,对销售退回不冲减收入等方式,虚增虚减营业收入和利润总额。“虚假”业绩的比例最高达到5,774.38%。以上行为,导致其2017年至2022年年度报告存在虚假记载。

而在这一持续多年的虚假陈述案中,国海证券等负有“看门人”责任的机构却没有做到能勤勉尽责,出具的文件存在虚假不实记载。

这不,江苏证监局在今年4月下发的监管函,点名国海证券作为金通灵2017年非公开发行股票持续督导机构,未能勤勉尽责履行持续督导义务,出具的持续督导现场检查报告存在不实记载,持续督导报告对外发布程序不符合规定等情形。

监管认定,也出现在本案的诉状中。

2024年12月16日,国海证券收到南京中院送达的起诉状和《民事裁定书》(〔2024〕苏01民初2864号)。叶某某等10名自然人原告以证券虚假陈述责任纠纷为由,共同向金通灵、大华会计师事务所(特殊普通合伙)、华西证券、光大证券(维权)、国海证券等24名被告提起诉讼,诉讼请求金额合计为人民币756,378.46元。

对这一大案,南京中院适用普通代表人诉讼程序进行审理,裁定本案权利人范围为满足下列条件之一,且与本案具有相同种类诉讼请求的投资者:1.自2018年4月26日(含)至2023年6月27日(含)期间以公开竞价方式买入、并于2023年6月27日(含)闭市后当日仍持有金通灵股票;2.自2018年4月26日(含)至2023年4月27日(含)期间以公开竞价方式买入、并于2023年4月28日(含)至2023年6月27日(含)期间卖出金通灵股票。

考虑到监管不断加强对欺诈发行、虚假陈述、信披违规事项的惩处力度,深受其害的投资者,有望通过诉讼索赔。

缺失的勤勉尽责

事实上,这并非国海证券近年来首次因未勤勉尽责引发监管处罚和诉讼纠纷。影响最大的,要数当年的“胜通债”案。

据证监会公开发布的〔2022〕11号监管函,国海证券作为山东胜通集团股份有限公司(简称:胜通集团)发行的“16胜通01”“16胜通03”“17胜通01”(下称“胜通债”)主承销商,收取了1,798万元的承销费用。

监管事后查明,2013年度至2017年度,胜通集团通过虚构购销业务、编制虚假财务账套,以及直接修改审计报告的方式,共计虚增营业收入615.4亿元,共计虚增利润总额119.11亿元,扣除虚增利润后,胜通集团各年利润状况均为亏损。上述行为导致“胜通债”的募集说明书存在虚假记载。

而国海证券作为主承销商,未勤勉尽责,未审慎关注山东胜通钢帘线有限公司(简称:胜通钢帘线)在产能利用率、销售收入等方面存在的异常情况;未审慎关注胜通钢帘线所提供资料与公开数据不一致的情况;未实地查看山东胜通化工有限公司(简称:胜通化工)的生产经营场所,未发现胜通化工已处于停产状态;未审慎关注胜通钢帘线纳税申报材料的异常情况。相应的,其出具的《核查意见》《核查报告》及《承诺函》中与上述财务信息有关的内容存在虚假记载。

依照2005年《证券法》,证监会没收国海证券全部违法所得,并处以“顶格”罚款60万元。时任国海证券债券与结构金融部执行董事,同时也是胜通债项目负责人的孙彦飞,被罚款30万元,五年市场禁入。

时隔数年,“胜通债”案余波犹在。

今年11月发布的《国海证券2024年面向专业投资者公开发行公司债券募集说明书(封卷稿)》,披露了多达23起金额超过5000万元的重大诉讼。其中9起案件中,国海证券均是作为被告卷入“胜通债”证券虚假陈述纠纷。令人感慨的是,相关案件的原告方出现了国元证券、民生证券、银河金汇、创金合信基金、金元顺安基金、以及恒大人寿等金融机构。

虽然案件的金额具体数值未披露,但国海证券的“胜算”如何,却有一项侧面的证据:截至2023年末,公司根据企业会计准则的要求,结合相关诉讼文书和律师意见书等资料对诉讼案件进行审慎分析并充分计提预计负债,合计16,657.39万元。

更多计提减值

而这些还不是国海证券的全部损失。

在前述发债公告中提及的另外14起案件中,国海证券作为原告,因股质违约起诉多家融资方。这些未显示结案的案件,最早发生在2018年。因被告方无可执行财产等肉眼可见的原因,国海证券的“讨账”颇为艰难。

基于谨慎性原则,国海证券对股票质押式回购交易业务充分计提资产减值准备,截至2023年底合计86,706.31万元。

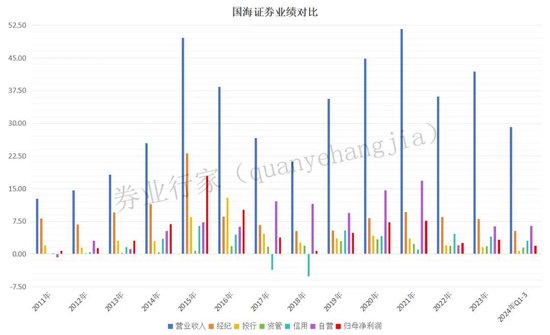

要知道,国海证券2022年、2023年和2024年前三季度的归母净利润分别仅有2.49亿元、3.27亿元和1.84亿元,全部填进去都不够。

更让行家唏嘘的是,今年一至三季度,国海证券均发布了计提减值公告,计提减值总额达2.85亿元,累计减少当期净利润2.14亿元。

作为上市公司,国海证券是否应该本着对投资者负责的态度,对违规和涉诉事项进行问责呢?如果要追究责任,谁应该负责?

高管变与不变

行家注意到,国海证券的高管团队,近年来出现了大面积换血。“一正四副”中的“一正三副”,均已换人。

2020年初,时任总裁刘世安先生辞职,由时任副总裁卢凯先生代行总裁职务,同年7月正式履职。2023年12月,卢凯辞任之后,同样由副总裁度万中先生代行职务,并于今年2月1日正式履职。生于1967年的度万中,已在国海证券登记执业超过二十年,直到2021年初,他方以副总裁身份出现在高管序列中。

除兼任财务总监的副总裁谭志华先生外,现任的三位副总裁——程明先生、郎蒙先生和汪成接先生,分别在2022年1月5日、2023年12月29日和2024年2月1日履职。

覃力先生在2020年9月4日任董事会秘书,2021年1月8日任合规总监兼董秘。

今年2月1日,张宁先生接替任期届满的温力先生,出任首席信息官。

而在今年10月30日,高菲女士接替因个人原因辞任的吴凌翔先生,任公司首席风险官。

唯一保持不变的,是国海证券董事长何春梅女士。履历显示,何春梅生于1969年,自2014年9月起在广西投资集团有限公司(简称:广西投资集团)任党委副书记,同年12月起任国海证券董事长。如今,她已连任四届,任职超过十年。

作为证券行业不多见的“常青树”,国海证券掌门女将见证了辉煌时刻。然而,近年来国海证券的业绩持续低位,表现令人担忧。

尤其是今年前三季度,在上市券商整体降幅为个位数的背景下,国海证券归母净利润降幅达到53.04%;主营业务中的投行业务锐减35.38%。

曾经的业绩支柱,引来了监管处罚与投资者诉讼。面对当下的危机,如何合规运营,重整旗鼓,考验着这家老牌券商的智慧。

发表评论